Behovet for et årlig oppgjør og avslutning av regnskapet begrunnes dels hos eieren som ønsker å finne ut hvordan året gikk og dels hos myndighetene som krever skattemelding og for enkelte virksomhetsformer også innrapportering av årsregnskapet til et sentralt regnskapsregister.

Gjennom årsavslutningsprosessen skal du komme fram til

- korrekte kostnader og inntekter i regnskapsåret slik at resultatet for året blir riktig;

- korrekte verdier på eiendeler, gjeld og egenkapital slik at du får riktige balanseverdier og dermed riktig verdi på firmaet ved utgangen av regnskapsåret.

For å kunne komme fram til korrekte tall til myndighetene, må du først avgjøre hvilke plikter og frister som gjelder for din virksomhet:

Alle har bokføringsplikt

Alle foretak har bokføringsplikt med plikt til å utarbeide et regnskap etter bestemmelsene i Bokføringsloven. Bokføringspliktige som ikke omfattes av Regnskapsloven § 1-2 har imidlertid ikke regnskapsplikt og er dermed ikke pliktige til å følge regnskapslovens mer omfattende bestemmelser når det gjelder periodiseringer og verdivurderinger, men skal følge skattelovens bestemmelser vedrørende dette. De har heller ikke plikt til å utarbeide årsregnskap etter regnskapslovens bestemmelser.

Mange har også (begrenset) regnskapsplikt

Foretak som er omfattet av Regnskapsloven § 1-2 har i tillegg regnskapsplikt. Disse foretakene er underlagt de mest omfattende lovkravene når det gjelder regnskap og må utarbeide årsregnskap.

Regnskapsplikt gjelder eksempelvis for

- Aksjeselskaper (uavhengig av størrelse)

- Enkeltpersonforetak som i året har hatt eiendeler med verdi over 20 mill. kr eller et gjennomsnittlig antall ansatte høyere enn 20 årsverk (altså avhengig av størrelse)

Begrenset regnskapsplikt – forenkling for små foretak

Enkeltpersonforetak og ansvarlige selskaper som oppfyller vilkårene for små foretak kan utarbeide et skattebasert årsregnskap. Se reglene om god regnskapsskikk for små foretak her.

Alle har plikt til å levere skattemelding innen 31. mai

Selskaper og andre næringsdrivende må innen 31. mai levere skattemelding med vedlegg (tidligere kalt selvangivelse) elektronisk via Altinn for forrige år slik at skattemyndighetene kan fastsette skatt på formue og inntekt.

I tillegg til skattemeldingen må du enten vedlegge Næringsoppgave 1 eller Næringsoppgave 2. Er du kun bokføringspliktig eller har begrenset regnskapsplikt må du levere Næringsoppgave 1 (RF-1175), mens du må levere Næringsoppgave 2 (RF-1167) dersom du er regnskapspliktig. Driver du enkeltpersonforetak, må du også levere skjemaet Personinntekt fra enkeltpersonforetak (RF-1224).

Er du derimot blant dem som kan levere Næringsrapport skatt, slipper du å tenke på næringsoppgave og skjema for personinntekt – da vil alt være inntatt i dette ene forenklede skjemaet. Skatteetaten har laget en veileder hvor du ved å svare på noen enkle spørsmål kan finne ut om ditt foretak kan bruke Næringsrapport skatt.

I Næringsrapport skatt er de ni mest brukte vedleggsskjemaene for næringsdrivende slått sammen til en rapport:

- RF-1028 Selvangivelse for aksjeselskap

- RF-1052 Avstemming av egenkapital

- RF-1084 Avskrivning

- RF-1125 Bruk av bil

- RF-1167 Næringsoppgave 2

- RF-1175 Næringsoppgave 1

- RF-1217 Forskjeller mellom regnskapsmessige og skattemessige verdier

- RF-1219 Gevinst- og tapskonto

- RF-1224 Personinntekt fra enkeltpersonforetak

Noen er fritatt fra å levere næringsoppgave

Fritaket gjelder enkeltpersonforetak som har brutto driftsinntekt (tilsvarende post 9900 i næringsoppgaven) som ikke overstiger 50.000 kroner. Det stilles videre som vilkår at du ikke er regnskapspliktig etter regnskapsloven. Dessuten må du ikke være registreringspliktig etter mva-loven. Dersom du er fritatt fra å levere næringsoppgave, er du også fritatt fra å levere Personinntekt fra enkeltpersonforetak (RF-1224).

Regnskapsmessige og skattemessige forskjeller

Som følge av at det i mange tilfeller er forskjell mellom de regnskapsmessige og skattemessige periodiseringsreglene (for eksempel ved avskrivninger), vil det for regnskapspliktige kunne oppstå forskjeller mellom det regnskapsmessige og skattemessige resultatet. I slike tilfeller må en korrigere det regnskapsmessige resultatet på side 2 i næringsoppgave 2 for å komme fram til det skattemessige resultatet på side 4.

Skjema RF-1217 Forskjeller mellom regnskapsmessige og skattemessige verdier skal leveres som vedlegg til skattemeldingen av alle som utarbeider årsregnskap etter regnskapsloven, og som har poster i balansen i næringsoppgaven hvor de regnskapsmessige verdier er forskjellig fra de skattemessige.

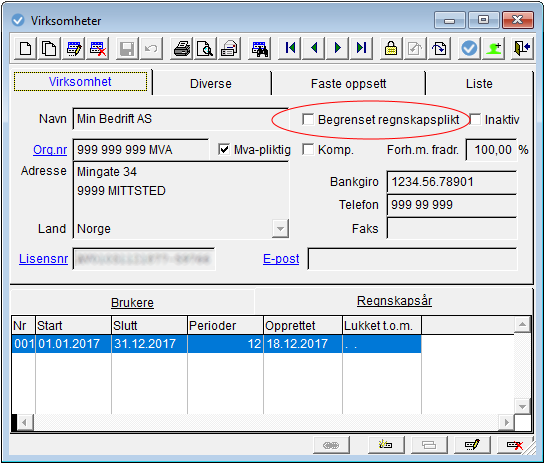

I Ajour Office indikerer du på virksomheten via menyvalget Fil > Egenskaper at du har begrenset regnskapsplikt. Da vil Rapporter > Næringsoppgave skrive ut Næringsoppgave 1:

Mange har også plikt til å levere årsregnskap innen 31. juli

(Begrenset) regnskapspliktige må utarbeide og fastsette årsregnskapet innen 6 måneder etter regnskapsårets slutt.

Årsregnskapet skal inneholde følgende elementer:

- Resultatregnskap

- Balanse

- Kontantstrømoppstilling (kan utelates av små foretak)

- Noteopplysninger (lovens §§ 7-2 til 7-34; forenklede krav til små foretak, se lovens §§ 7-35 til 7-45)

- Årsberetning (kan utelates av små foretak)

Senest innen en måned etter fastsettelse av årsregnskapet skal det sendes et eksemplar av årsregnskapet med eventuell revisjonsberetning til Regnskapsregisteret.

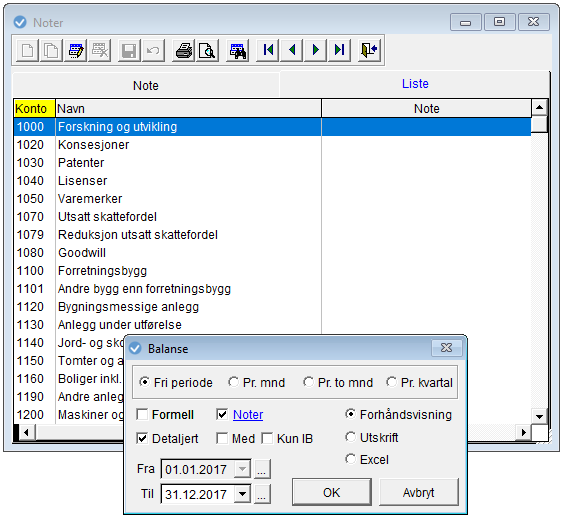

I Ajour Office legger du inn noter fra Lister > Andre lister > Regnskap > Noter. Disse kan så skrives ut sammen med balansen:

Årsavslutningen er en manuell prosess hvor du må foreta en del avstemminger, opptellinger og vurderinger som resulterer i interne bilag.

Første steg er å sørge for at du har et så komplett grunnlag som mulig å gå videre med:

1 - Bilagskontroll

Kontroller at alle bilag er registrert. Før du går videre må du føre alt du har liggende i skuffen som gjelder foregående regnskapsår. Noe annet vil bare komplisere de neste stegene i prosessen.

Om du har latt ting ligge fordi du er usikker på hvordan det skal føres, er det nå på tide å finne ut av det. Spør vår regnskapsfører om ting du fortsatt lurer på.

Som næringsdrivende er du pålagt å bruke regnskapsprinsippet (i motsetning til kontantprinsippet). Det betyr f.eks. at salg som er foretatt i det gamle året, skal registreres i det året selv om innbetalingen kommer i det nye året. Tilsvarende gjelder for kredittkjøp.

2 - Kasseavstemming

Tell opp beholdningen i kontantkassen for å se om den stemmer med konto 1900 i regnskapet per 31.12.

En større differanse som ikke umiddelbart kan forklares, må undersøkes nærmere. En positiv differanse kan skyldes at du for eksempel har glemt å registrere en dagsomsetning. I så fall må den registreres nå på samme måte som du ellers registrerer dagsomsetninger kontant: Kredit en salgskonto (3…) og debet 1900.

Telledifferanse i kassen kan du føre til konto 7795 Telledifferanse.

3 - Bankavstemming

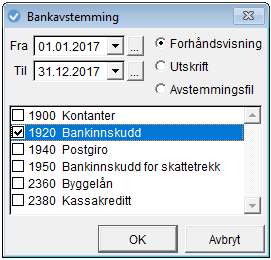

Kontroller bankkontoene i regnskapet, dvs. kontoene 1920 og utover, konto 1950 Skattetrekk og konto 2380 Kassekreditt om du bruker en slik konto, mot bankens kontoutskrifter. Saldoene på kontoene avstemmes mot bankens utskrifter pr. 31.12. Differanser må letes opp og eventuelt føres.

I Ajour Office finner du rapporter for bankavstemming fra menyvalget Rapporter > Bankavstemming:

4 - Varelagertelling

Du må telle opp varelageret for å finne den reelle beholdningen ved årets slutt. Varetellingen skal dokumenteres med varetellingsliste. Tellingen skal også omfatte varer som antas uselgelige.

Varer består av de eiendeler som er anskaffet eller tilvirket for videresalg. Varebegrepet omfatter foruten innkjøpte ferdigvarer (handelsvarer) og ferdige egentilvirkede varer, også lager av varer under tilvirkning, samt råvarer og innkjøpte halvfabrikata mv. som inngår i fremstillingen av den ferdige salgsvaren. Begrepet innbefatter også produksjonsmateriell og reservedeler som er omløpsmidler til bruk i produksjonsprosessen

Verdivurdering av varelageret

Varelageret skal som andre omløpsmidler vurderes til det laveste av anskaffelseskost/tilvirkningsverdi og virkelig verdi (laveste verdis prinsipp). I praksis vurderes kurante varer som hovedregel til anskaffelsespris, mens ukurante varer vurderes til virkelig verdi.

Å benytte varens kalkulerte utsalgsverdi kan for eksempel være praktisk i en butikk, hvor utsalgspris er oppgitt med prislapp på varen. En kan da trekke fra utgående merverdiavgift og bruttofortjeneste for å komme fram til anskaffelseskost.

Egenproduserte varer skal vurderes til tilvirkningsverdi. Det er ikke anledning til å vurdere varer til gjenanskaffelsesverdi eller nedskrive for ukurans, prisfallsrisiko mv. Skattereglene følger realisasjonsprinsippet, det vil si at en ikke får skattemessig fradrag for kostnader før endelig realisasjon, f.eks. ved salg, kassering, svinn eller lignende. Dette innebærer at foretaket ikke får skattemessig fradrag så lenge varen er på lager, selv om varen er blitt uselgelig f.eks. på grunn av teknisk utvikling, skade eller er blitt umoderne.

Små foretak kan velge å benytte kun variabel tilvirkningskost som anskaffelseskost. Alle faste tilvirkningskostnader skal da resultatføres løpende.

Regnskapets lagerverdi

Regnskapets varebeholdningsverdier finner du på kontoene 1400-1499. Du sammenligner regnskapstallene med varelagertellingen og korrigerer den/de bokførte varebeholdningen(e) mot resultatet av varetellingen. Først da blir balanse- og resultattall korrekte.

Bilagsføring av differanse

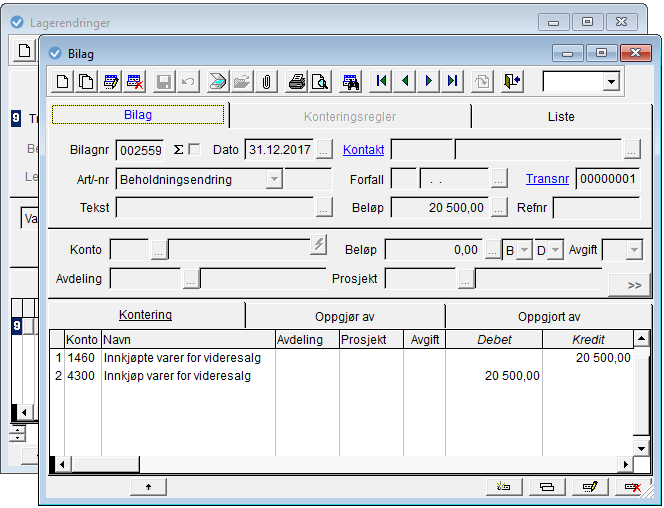

Om den fysiske beholdningen (varetellingen) er større enn regnskapets, skal du debitere 14-kontoen og kreditere en korresponderende 43-konto, f.eks. debet 1460 og kredit 4300. Om den fysiske beholdningen er mindre enn regnskapets, blir posteringene motsatt. På denne måten får du korrekte beholdningstall (varebeholdning) pr 31.12. og riktig varekostnad (solgte varers inntakskost) for året.

I Ajour Office registreres beholdningsendringer via Dokumenter > Lagerendring dersom den fysiske beholdningen (varetellingen) avviker fra den registrerte beholdningen på varen. Ved lagring av dokumentet vil programmet da justere beholdningen på det aktuelle varekortet og automatisk opprette et bilag (med tall basert på kostprisen fra varekortet) for å justere tilsvarende i regnskapet. Om du ikke trenger å justere beholdningen på varekortet, men kun den regnskapsmessige verdien, må bilaget føres manuelt fra Dokumenter > Bilag.

Nedenfor ser vi et eksempel for en situasjon hvor varetellingen viser lavere antall/verdi (kr 20.500) enn varekortet/regnskapet. Bilaget reduserer varelagerkontoen (1460) og øker varekostnadskontoen (4300):

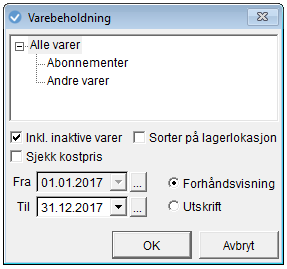

Varetellingslister skrives ut fra Rapporter > Varelager > Beholdning:

5 - Avskrivninger

Beholdningene på kontoene 1000-1399 (anleggsmidlene) må vurderes med henblikk på avskrivning eventuelt nedskrivning. Ved avskrivning fordeler du kostnaden ved å bruke eiendelene over det antall år du regner med å ha nytte av dem. På den måten bærer hvert regnskapsår sin del av denne kostnaden slik at du får riktige årsresultat. I tillegg får du korrekt verdi på eiendelene og dermed på verdien av firmaet ved årets slutt.

Varige driftsmidler (anleggsmidler) som har en begrenset levetid, skal avskrives etter en fornuftig avskrivingsplan. Et driftsmiddel regnes som varig når det på kjøpstidspunktet antas å ha en brukstid på minst 3 år. Driftsmiddel regnes som betydelig når kostpris er kr 15.000 ekskl. mva eller høyere. En restsaldo under kr 15.000 kan kostnadsføres i sin helhet.

Hva er aktivering? Etter hvert som en foretar kjøp, må en vurdere om kjøpet skal behandles som en investering snarere enn som en kostnad og oppføres som eiendel (aktiva) på balansen eller ikke. Ved aktivering kommer kostnaden først senere, som avskrivninger.

Regnskapsmessige avskrivninger

Regnskapsloven sier at en eiendel/investering skal avskrives etter en «fornuftig avskrivningsplan». Avskrivingstiden må vurderes for hver enkelt investering. Mest brukt i praksis er linære avskrivninger det vil si at kostprisen fordeles med like beløp over driftsmidlets antatte økonomiske levetid – den perioden det er bedriftsøkonomisk lønnsomt å beholde driftsmidlet framfor å avhende det eller bytte det ut.

Regnskapspliktige foretak som er små etter regnskapsloven kan velge å bruke skattemessige avskrivninger om de heller ønsker det.

Skattemessige avskrivninger

Skattemyndighetene bestemmer hva som maksimalt kan avskrives med skattevirkning for forskjellige eiendelstyper (saldotyper). De lovbestemte avskrivningssatsene angir bare øvre grense for avskrivning det enkelte år. Skattyteren kan hvert år og for hver gruppe velge om han vil avskrive og hvor stor avskrivning han vil foreta innenfor maksimalsatsene.

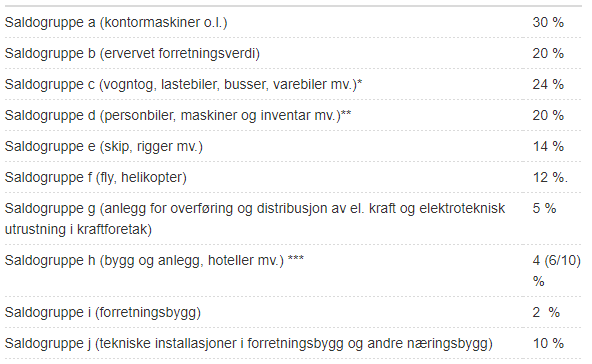

De skattemessige avskrivningene følger saldometoden. som betyr at du skriver av en viss prosentsats av den balanseverdi eiendelene hadde ved årets begynnelse. Her finner du de maksimale avskrivningsprosentene som skattemyndighetene tillater på de forskjellige gruppene.

For 2017 er saldogruppene og maksimalsatsene slik (Kilde: Skattetaten.no):

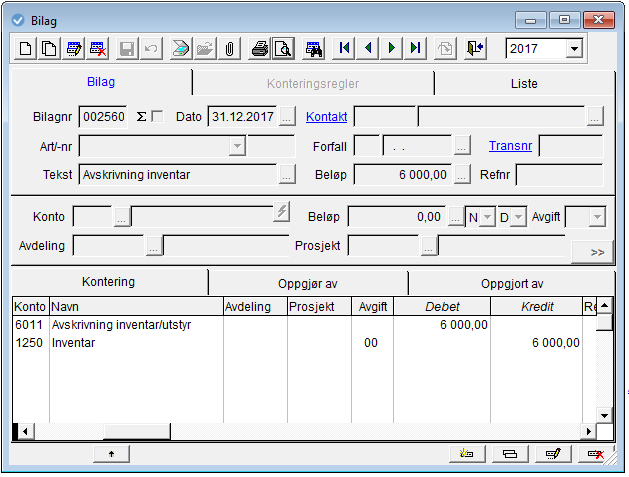

Bilagsføring av avskrivninger

Avskrivningene bilagsføres og konteres ved at du krediterer vedkommende eiendelskonto og debiterer en korresponderende avskrivningskonto (gruppen 6000-6099) med avskrivningsbeløpet. F.eks. inventar: Kredit konto 1250 og debet en konto i gruppen 6010-6019:

Notekrav

Det skal gis følgende noteopplysninger for sum varige driftsmidler, jf. Regnskapsloven § 7-39:

- Anskaffelseskost med spesifikasjon av balanseførte lånekostnader knyttet til egentilvirkede anleggsmidler.

- Tilgang og avgang i løpet av regnskapsåret.

- Samlede avskrivninger, nedskrivninger og reversering av nedskrivninger.

- Avskrivninger, nedskrivninger og reversering av nedskrivninger i regnskapsåret.

For notekrav når det gjelder små foretak se Regnskapslovens §§ 7-35 til 7-45.

6 - Andre periodiseringer

Det er bare inntekter og kostnader som gjelder det aktuelle året som skal med i resultatet for året. For at regnskapet skal vise et mest mulig korrekt bilde må du altså plassere alle inntekter og kostnader i rett periode. Dette kalles periodisering eller tidfesting. De mest typiske periodiseringspostene er varelagerendringer og avskrivninger som vi allerede har omtalt hver for seg i egne steg ovenfor. Andre poster som du også må vurdere å periodisere (det vil si henføre til riktig år) kan være utgifter som strøm, forsikring og renter som du allerede har registrert i regnskapet.

Eksempel: Du har betalt forsikringspremie på forskudd for første halvår neste år. Da du mottok kravet for neste periode på f.eks. kr 8.000, registrerte du dette til debet konto 7500. Siden halvparten av dette gjelder neste år, har du belastet regnskapet i år med kr 4.000 for mye. Derfor registrerer du nå et internt bilag datert 31.12. i det gamle året der du krediterer konto 7500 med kr 4.000 og debiterer konto 1720 Forskuddsbetalte utgifter med kr 4.000. I det nye året lager du et nytt bilag der du krediterer konto 1720 og debiterer konto 7500.

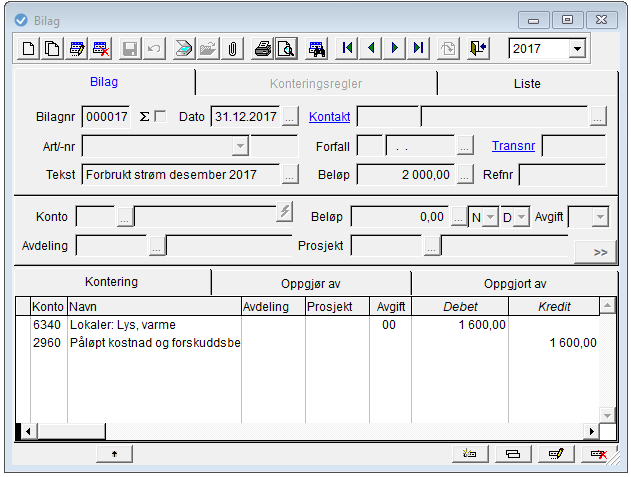

Motsatt registrering gjelder for utgifter som du ennå ikke har fått regning på, men hvor forbruket (og altså kostnaden) har påløpt i dette året. Eksempel her kan være strøm. Om du har brukt strøm i desember for kr 2.000 inkludert mva, mens regningen ikke kommer før i januar, lager du et internt bilag datert 31.12. i det gamle året:

Legg merke til at du ikke har rett til fradrag for inngående mva på dette før leverandøren fakturerer deg. Derfor må du velge avgiftskode 00 nå. Neste år registrerer du så den inngående fakturaen på vanlig måte når den kommer. I tillegg lager du da et internt bilag der du debiterer konto 2960 med kr 1.600 og debiterer konto 6340 med samme beløp og avgiftskode 00.

7 - Reskontroavstemming

Årsoppgjøret er et naturlig tidspunkt for å tapsføre krav du ikke vil få dekket og på den måten rydde opp i reskontroen og redusere skattbart overskudd for firmaet ditt. Det er også lurt å sjekke at tidligere åpne poster som nå skal være lukket, faktisk er det.

Du bør skrive ut åpne poster på kunder og leverandører pr 31.12. Disse listene viser hva dine kunder skylder deg og hva du har i gjeld til dine leverandører.

Kundekrav

Denne listen skal i hovedsak inneholde fakturaer fra desember som forfaller i januar. Dersom den inneholder eldre fakturaer må du vurdere hvor reell fordringen er og eventuelt avskrive kravet, eller lukke det mot en åpen innbetaling.

Du bør også avstemme at summen av kundekravene stemmer med summen av kontoene 1500-1509 i hovedboka.

Leverandørgjeld

Du bør avstemme at summen av leveradørgjeldspostene stemmer med summen av kontoene 2400-2409 i hovedboka.

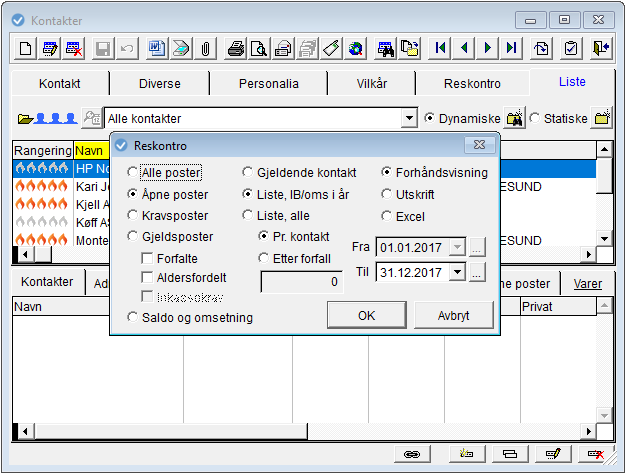

I Ajour Office skriver du ut åpne poster fra menyvalget Rapporter > Reskontro:

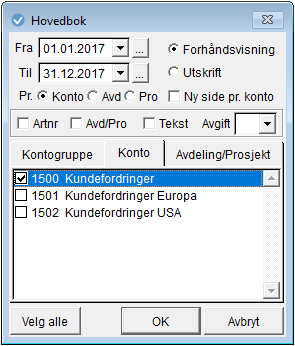

Hovedboka får du fra menyvalget Rapporter > Hovedbok:

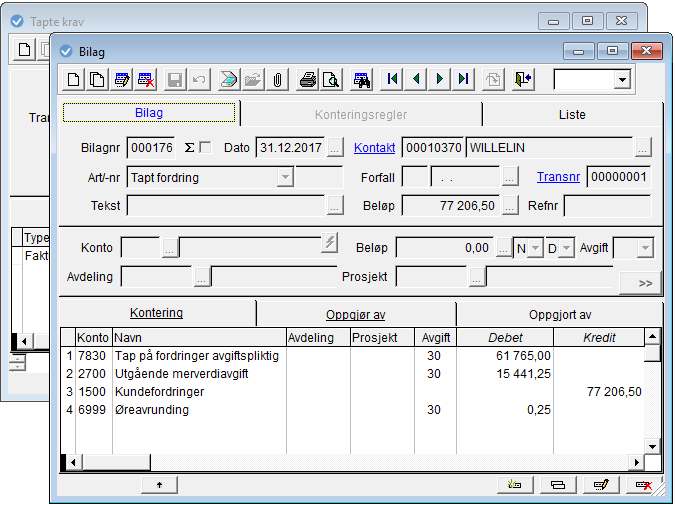

Avskriving av tapte fordringer gjøres fra menyvalget Dokumenter > Tapte krav. Her er et eksempel på et bilag som programmet da oppretter automatisk når du lagrer dokumentet/transen:

Legg merke til at det da trekkes fra tilsvarende med mva på den terminen tapet føres i, slik at du får tilbake det som ble betalt inn for mye i forbindelse med salget.

8 - Skatte- og avgiftsavstemming

Skyldige feriepenger og offentlig gjeld

Du må kontrollere at alle lønnskostnader er bokført og at det er avsatt tilstrekkelig til feriepenger.

Skyldig skattetrekk og skyldig arbeidsgiveravgift (konto 2600 og 2770) må avstemmes mot beløpene for 6. termin. Det skal være satt inn tilstrekkelige midler på egen bankkonto for skattetrekk (konto 1950) for å dekke skyldig forskuddstrekk.

Du bør også avstemme kostnadsført lønn mot det som er rapportert inn gjennom a-meldingene.

Skyldig merverdiavgift

Normalt skal saldoen på oppgjørskontoen for merverdiavgift (konto 2740) pr 31.12. stemme med det du skylder (eller har til gode) i merverdiavgift for 6. termin, evt. for hele året om du har årsrapportering. Dersom det er avvik må du finne ut hvorfor.

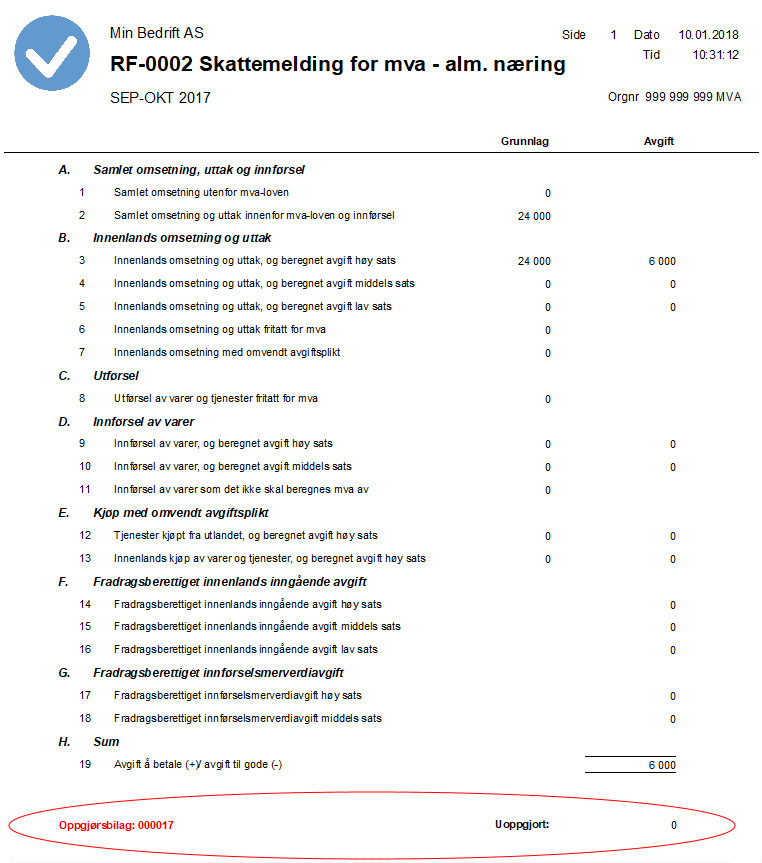

Sjekk at alle innsendte mva-oppgaver har et tilsvarende oppgjørsbilag datert i slutten av aktuell termin. Det skal dessuten foreligge spesifikasjoner av avgiftsoppgavene som gjør det mulig å avstemme både inn- og utgående avgift mot avgiftsgrunnlaget. Spesifikasjonene skal oppbevares som dokumentasjon av balansepostene.

Du bør også kontrollere at den totale omsetning for året, registrert på inntektskontoene (3000-3999), stemmer med det som er innsendt på mva-oppgavene gjennom året. En annen kontroll kan være å se raskt over transaksjonene på inntektskontoene om du muligens har brukt feil mva-kode på noen av salgene dine. Tilsvarende sjekk av mva-koder på ulike kostnadskontoer kan raskt avdekke om du har glemt mva-fradrag på noen av kostnadene.

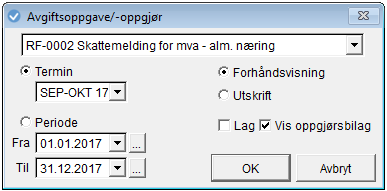

I Ajour Office sjekker du mva-oppgavene fra menyvalget Rapporter > Avgiftsoppgjør:

Nederst på utskriften vil du se en rød henvisning til oppgjørsbilaget for denne terminen og det vil også vise hvor mye som eventuelt ennå er uoppgjort:

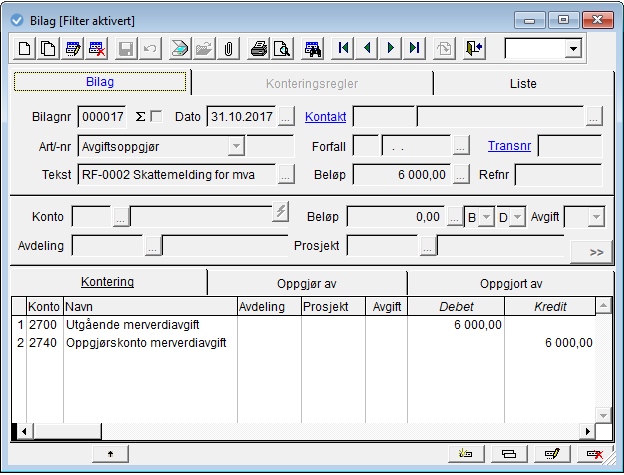

Her er oppgjørsbilaget for terminen:

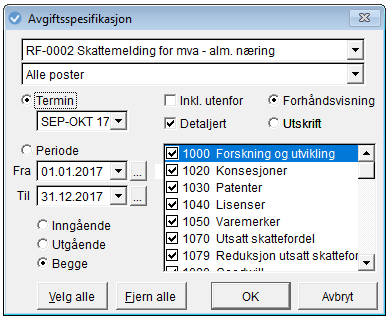

Mva-spesifikasjonene skrives ut fra menyvalget Rapporter > Avgiftsspesifikasjon:

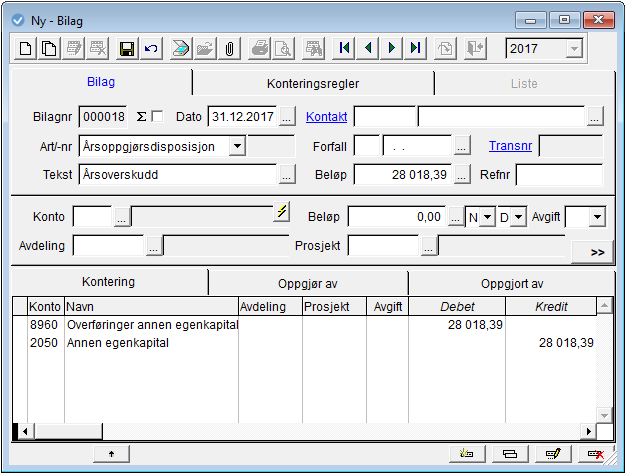

9 - Årsoppgjørsdisposisjoner

Årsresultatet må til slutt disponeres/fordeles til ulike balansekontoer. Først bestemmer man hvor stort utbytte som skal avsettes. Merk at det finnes lovmessige begrensninger for hvor stort utbyttet kan være for at selskapet skal opprettholde forsvarlig egenkapital. Eventuell utbytteavsetning føres opp i balansen som kortsiktig gjeld. Resterende overskudd kan avsettes til bestemte fond. Det mest vanlige er imidlertid at (rest) overskudd/underskudd blir ført mot posten Annen egenkapital.

I Ajour Office får du generert et forslag til årsoppgjørsdisposisjonsbilag fra Oppgaver > Registrer årsoppgjørsdisposisjoner hvor programmet da beregner resterende udisponert resultat og foreslår å overføre dette til egenkapitalen:

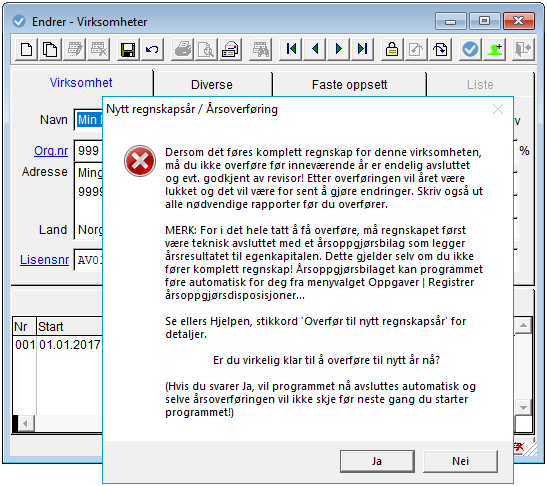

Når du lagrer bilaget, får du så beskjed om at virksomheten nå teknisk sett er klar for årsoverføring fra Oppgaver > Årsoverføring, men at du først må skrive ut alle nødvendige rapporter som trengs som grunnlag for levering av skattemeldingen og årsregnskapet.

10 - Årsoverføring

Når årsoppgjørsdisposisjonene er ført og alle relevante rapporter skrevet ut, er du i prinsippet klar til å overføre til nytt år i ditt regnskapsprogram. Årsoverføringen er en automatisert prosess som overfører utgående beholdninger på alle eiendels-, gjelds- og egenkapitalkontoer i det gamle året til inngående beholdninger i det nye. Utgående beholdninger/saldoer på kunder, leverandører og varer overføres også. Når årsoverføringen er gjennomført, er det gamle året sperret for ytterligere føringer.

Selv om du mener at alt nå er ført, kan det det plutselig dukke opp noe du har glemt. Vent derfor lengst mulig med å overføre til nytt regnskapsår! Først når skattemeldingen og årsregnskapet er levert, bør du overføre.

Er bedriften revisorpliktig, må du i det minste vente med årsoverføringen til revisor er ferdig med sitt arbeid og du har fått registrert eventuelle tilleggsbilag fra revisor.

I Ajour Office kan du starte registrering i det nye året uten først å ha avsluttet det gamle og du kan føre vekselvis i det gamle og nye året inntil årsoverføringen er gjennomført.

Du starter årsoverføring fra Oppgaver > Årsoverføring:

Ajour

Vi hjelper småbedrifter å lykkes

Med Ajour Office klarer du både å drive firmaet, fakturere og føre regnskapet selv!

Har du spørsmål eller kommentarer? Send oss en melding her på siden, diskuter i Ajour Brukerforum eller spør vår regnskapsfører.